Baloni zgodovine

V zgodovini ne manjka primerov, ko je vrednost kakšne dobrine tako hitro zrasla, da so jo ljudje začeli kupovati samo zato, da bi jo dražje prodali naprej. Najsi gre za čebulice tulipanov, delnice, nepremičnine ali kriptovalute, vzorec je vedno podoben. Eksplozivni rasti, ki jo spremljajo zgodbe o novopečenih bogataših, sledita nenadna sprememba in agonija dolgega upadanja. Se v zadnjih stoletjih res nismo ničesar naučili?

Prodaja tulipanov je prvi znani primer nagle rasti cene v zgodovini. (The Tulip Folly, Jean-Léon Gérôm, olje na platnu, 1882)

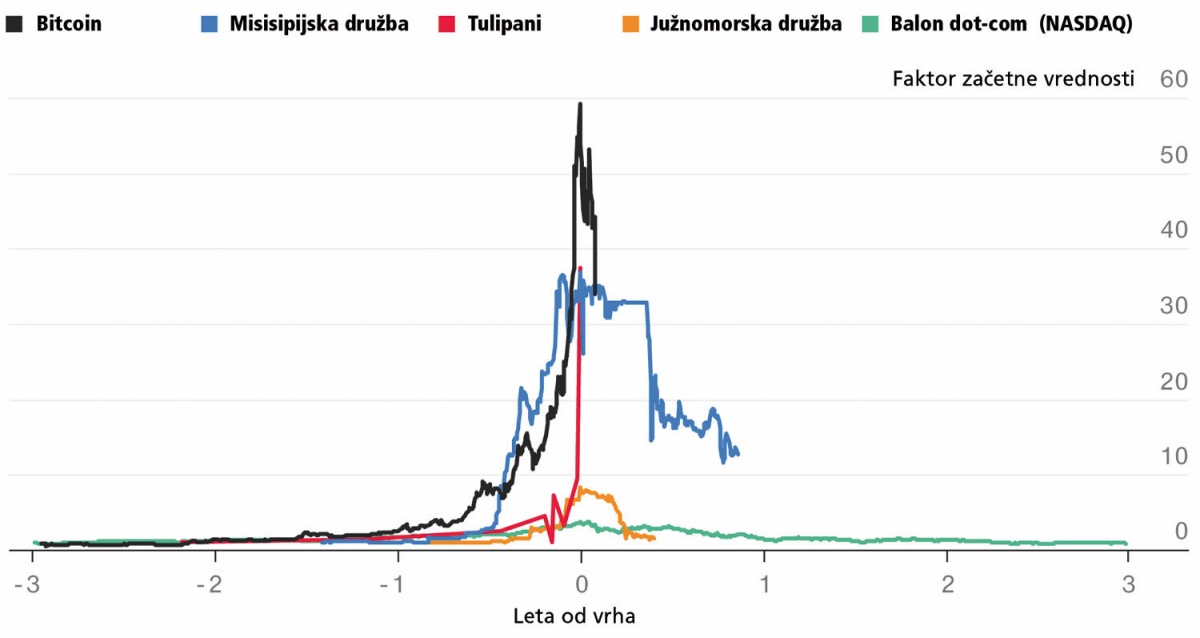

Bitcoin je kot najstarejša kriptovaluta šel že skozi več balonov, ostale kriptovalute pa skozi vsaj enega. Eksplozivni rasti je sledil globok padec, kar se je v zgodovini zgodilo že večkrat. Najsi gre za prevaro (Misisipijska družba) ali resnično revolucionarno tehnologijo (internetni balon leta 2000), v obeh primerih se lahko na trgu razvije iracionalna manija, ki vrednosti požene prek vseh razumnih meja. Zgodovina nas uči, da je razplet dogodkov v obeh primerih enak. Cena močno upade, lahko tudi pod razumne vrednosti. Ali vrednost strmoglavi do ničle ali pa se ustali in kasneje spet zraste, pa je odvisno tudi od tega, ali je podstat realna ali ne. V zgodovini smo videli že oboje.

Kupite!

Članek je del posebne številke Monitorja, posvečene kripto valutam, ki jo lahko kupite tukaj.

Tulipanomanija (1637)

Čeprav so zaradi tulipanov razum izgubljali Nizozemci, so te rastline v resnici doma iz zahodne Azije in severne Afrike. V Evropo so jih prinesli sredi 16. stoletja in Nizozemci so hitro postali dežela tulipanov, saj so postali največji evropski pridelovalec in izvoznik tulipanov. V nizozemskem gospodarstvu je izvoz tulipanov predstavljal četrto najpomembnejšo panogo. Trgovina s tulipani je prinašala dober zaslužek, zato so trgovci postajali čedalje premožnejši. Tulipani so v začetku 17. stoletja postali statusni simbol.

Umetni balon

Večina balonov se zgodi spontano zaradi spleta ugodnih okoliščin. Za rast vrednosti delnic ali nepremičnin ni odgovoren noben posameznik, ker je trg prevelik, da bi kdo to mogel storiti. Seveda pa lahko k temu z lažnim informacijami spodbuja javnost.

Niso pa vsi primeri taki. Srebrni četrtek, ki se je zgodil 27. marca 1980, je primer poka balona, ki je bil povzročen popolnoma umetno. Brata Nelson Brunker Hunt in William Herbert Hunt sta si prizadevala v celoti podrediti trg srebra. V drugi polovici 70. let sta ob pomoči savdskih poslovnežev vztrajno kupovala pogodbe za srebro in od 1973 do 1980 je cena zrasla za petindvajsetkrat (z dveh dolarjev za unčo na 50). Obvladovala sta tretjino ponudbe srebra na svetu, zaradi česar so se draguljarji začeli javno pritoževati, da postaja stanje nevzdržno. Celo nakit, ki ni zelo elastična dobrina, je postal predrag. V lasti sta imela 4600 ton srebra in še za 6200 ton terminskih pogodb. Zaradi nagle rasti cene srebra se je špekulacijam pridružilo še več malih vlagateljev.

Ta balon so oblasti namenoma predrle. Januarja 1980 je terminska borza Comex spremenila pravila igre in močno omejila nakup srebra z izposojenim denarjem. Cena je hitro upadla, kar je sprožilo množične prodaje tako pogodb in kakor fizičnega srebra. Brata Hunt sta skoraj bankrotirala, precej malih vlagateljev pa se tej usodi ni izognilo. Cena srebra je zgrmela na pet dolarjev za unčo in šele leta 2011 dosegla stare rekorde. Če upoštevamo inflacijo in realno vrednost denarja, pa se cena srebra vrednostim iz januarja 1980 ni nikoli več približala.

Biologija je Nizozemce prisilila tudi v izum terminskih pogodb. Tulipani cvetijo aprila ali maja in počivajo od junija do septembra. Le v tem času je mogoče njihove čebulice presaditi, zato so prodajalci in kupci od oktobra do maja ob nakupu v resnici podpisali pogodbo o bodočem nakupu, sam prenos pa se je zgodil v fazi mirovanja. Tako so nastale prve terminske pogodbe, v katerih sta se stranki zavezali, da bosta v prihodnosti izpeljali posel po dogovorjeni ceni, ne glede na ceno tulipanov na tržnici na dan posla.

Priljubljenost teh azijskih cvetlic je rasla, z njo pa tudi cene. Leta 1634 so se začeli na trgu krepiti špekulanti, ki niso bili tako zelo navdušeni nad samimi tulipani kot nad dejstvom, da jih bo mogoče prihodnje leto prodati še dražje. Manija je vrhunec dosegla konec leta 1636. Terminske pogodbe za isto čebulico so verižno preprodajale, včasih tudi večkrat v enem dnevu. Cene so ponorele. Čebulice najdražjih tulipanov so stale več tisoč guldnov, kar je v današnjem denarju več deset tisoč evrov. Izučen obrtnik je tedaj letno zaslužil nekaj sto guldnov.

Februarja 1637, še preden bi lahko terminske pogodbe iz časov največje mrzlice realizirali, je balon počil. Zmanjkalo je ljudi, ki bi bili pripravljeni plačati še višje cene za čebulice, in cena je začela upadati. Ljudje, ki so kupili terminske pogodbe, so imeli težavo. Na trgu so lahko kupili tulipane desetkrat ceneje, kot so obljubili v pogodbi. Lastniki tulipanov so imeli čebulice, ki jih nihče ni bil pripravljen kupiti tako drago, kot so oni plačali zanje. Zmede s pogodbami sodišča niso mogla rešiti in na koncu je tulipan ostal pri tistem, ki ga je imel v lasti, ne glede na terminske pogodbe.

Da so cene tulipanov eksplozivno narasle in spektakularno upadle, ni dvoma. Zaradi časovne oddaljenosti in pomanjkljivih pisnih virov pa ni mogoče ugotoviti, koliko ljudi je bilo vpletenih v tulipanomanijo in kako burno je bilo trgovanje. Po nekaterih podatkih je vročica zajela skoraj celotno prebivalstvo, ki je špekuliralo tudi z izposojenim denarjem in želelo hitro obogateti. Drugi strokovnjaki ocenjujejo, da je šlo za izoliran balon manjše skupine ljudi, ki na gospodarstvo Nizozemske ni bistveno vplival.

Ne glede na resnico pa je tulipanomanija vplivala na zgodovino. Dobili smo nekaj finančnih izumov, ki jih še danes uporabljamo, in predvsem prvi pravi balon.

Južnomorska družba (1720)

Če za tulipanomanijo ni povsem jasno, koliko ljudi je dejansko prizadela, pa pri borznem balonu Južnomorske družbe v Veliki Britaniji ni nobenega dvoma, da veliko. Leta 1711 je bila Velika Britanija v slabi finančni kondiciji. Dolga vojna v Španiji s Francijo in velika severna vojna z Rusijo sta izčrpavali državo, ki je imela pri različnih kreditodajalcih več kot devet milijonov funtov dolga in nobenega načrta, kako to poplačati.

Da bi konsolidirali dolg, so leta 1711 ustanovili Južnomorsko družbo (South Sea Company), ki je prevzela ves dolg, kreditodajalcem pa izdala obveznice s šestodstotno obrestno mero, ki jih je poravnala država. Hkrati je Južnomorska družba dobila monopol nad trgovanjem z Južno Ameriko, kjer so obljubljali velike dobičke. Edini problem je bil, da je to področje obvladovala Španija, s katero je bila Velika Britanija v vojni. Po podpisu utrechtskega miru leta 1713 je Južnomorska družba dobila pravico preskrbe južnoameriških kolonij s sužnji, a je prvo trgovanje steklo šele leta 1717. Dobičkov skoraj ni bilo.

Balon delnic Južnomorske družbe je vplival na celotno gospodarstvo dežele. (The South Sea Bubble, a Scene in ‘Change Alley in 1720, Edward Matthew Ward, 1847)

Toda to ni ustavilo borznih špekulacij. Južnomorska družba je imela tudi pravico izdajati nove delnice in tako nabirati svež kapital. Nominalna vrednost delnic je bila 100 funtov, v začetku leta 1720 pa so bile vredne že 120. Od tam je šlo samo še navzgor. Do avgusta istega leta se je vrednost delnic podeseterila. Čim bolj je cena rasla, tem bolj je raslo zanimanje ljudi in nenadoma so se za borzo zanimali vsi od gospode do kmetov. Rast so upravičevali s pričakovano donosnostjo trgovine s sužnji, za katero je imela družba monopol, v resnici pa so vsi upali, da bodo lahko delnice prodali dražje. Družba namreč sploh še ni izplačala nobenih dividend.

Vsak balon ima točko zloma in v enem samem mesecu so delnice Južnomorske družbe zgrmele s 1000 funtov na 150, do konca leta pa nazaj na 100 funtov. Borzni zlom je imel hude posledice za gospodarstvo, ki je zašlo v recesijo. Ljudje so izgubili velikanske količine denarja. Celo Isaac Newton je bil med tistimi, ki so se z vlaganjem opekli.

Toda Južnomorska družba ni propadla, saj je dejansko imela svoj posel in lastno vrednost, le da nista bila niti približno tako velika, kot bi borzne cene na vrhuncu terjale. Južnomorska družba je obstajala še več kot sto let do ukinitve leta 1853. Glavnih dobičkov pa ni nikoli ustvarjala s trgovanjem, temveč z upravljanjem državnega dolga. Toda njena vrednost ni nikoli več dosegla vrha iz leta 1720, lakomni špekulanti pa ne svojih vložkov.

Misisipijska družba (1720)

Skoraj istočasno so imeli svoj balon tudi Francozi. V začetku 18. stoletja je bila Francija zaradi dolgih vojn Ludvika XIV. skoraj bankrotirana, zato se je kralj Ludvik XV. oziroma njegov regent obrnil na škotskega ekonomista, hazarderja Johna Lawa. Ta je imel zamisel, kako rešiti problem. Ugotovil je, da bo treba ustanoviti centralno banko in uvesti papirnati denar.

John Law je odigral ključno vlogo pri prevari z Misisipijsko družbo. (Portret Johna Lawa, Casimir Balthazar)

Law je leta 1716 ustanovil banko, ki je združila ves državni dolg. Posamezniki so v banko lahko prinesli zlato in srebro, dobili pa so papirna potrdila o lastništvu, ki so se uporabljala kot papirnati denar. Banka je svoje rezerve ustvarjala z dobički iz upravljanja državnega dolga in z izdajanjem delnic. Leto pozneje je Law prevzel trgovsko podjetje Misisipijska družba in dobil monopol za trgovino s kolonijami ob reki Misisipi. Vpliv družbe je rasel, saj je sčasoma dobila pravico do pobiranja francoskih davkov in kovanja denarja.

Leta 1719 je Misisipijska družba izdala delnice po 500 liver. Law je namenoma pretiraval v svojih opisih bogastva v Louisiani, zaradi česar so se začele širiti govorice o velikanskih zaslužkih, ki se obetajo. Ljudje so drli po delnice Misisipijske družbe, ki je združevala banko in Lawova trgovska podjetja. Ko so delnice pošle, so jih preprodajali med seboj. Od maja 1719 do februarja 1720 je cena delnic zrasla s 500 liver na 10.000. Tako berači kot bogataši so v kratkem času obogateli.

Povpraševanje je bilo tako veliko, da je začelo primanjkovati gotovine in je morala banka izdajati papirnati denar, ki pa ni imel kritja v zlatu ali srebru. Januarja 1720 se nekateri previdnejši investitorji začeli unovčevati svoje dobičke in zahtevali izplačilo v zlatu. Tečaj delnic je začel upadati, paniko pa so okrepili pomanjkanje zlata, omejitve izplačil in prevrednotenje delnic. Zaupanje v papirnati denar se je porušilo.

Do septembra 1721 so bile delnice Misisipijske družbe spet vredne 500 liver. Trajalo je osem let, preden je Francija spet začela razmišljati o papirnatem denarju. Misisipijska družba pa je poslovala dalje in bila leta 1770 podržavljena, 1790 pa likvidirana.

Izgubljeni japonski desetletji

V 80. letih preteklega stoletja je bilo vsem samoumevno, da Zahodu počasi pešajo moči in da bo nova gospodarska velesila Japonska. Po treh desetletjih gospodarske rasti je bila meja japonskega gospodarskega čudeža le nebo. Temu so sledili tako borzni indeks Nikkei kakor cene nepremičnin. Gospodarstvo so obvladovali veliki konglomerati, kakršen je bil Mitsubishi, ki je vključeval banko, težko in avtomobilsko industrijo itd. Konglomerati so se začeli povezovati tudi z navzkrižnimi nakupi delnic, vse skupaj pa je podpirala država.

Japonski izdelki so bili kakovostni, inovativni in zanesljivi, s čimer so si na trgu elektronike zagotovili vodilno mesto. VHS-videorekorderji in vokmeni so prispeli iz tedanje Japonske, konzole so osvajale svet. Vrednost jena je rasla, Japonska je postala največji kreditodajalec na svetu, denarja je bilo v izobilju, kar je začelo pregrevati borzo.

Od leta 1985 do 1989 se je vrednost Nikkeija potrojila, kar je zaradi navzkrižnega lastništva konglomeratov na papirju večalo njihove dobičke. Denar se je prelival tudi v nepremičnine, ki so se dražile prek vseh meja. Zaradi pomanjkanja prostora v gosto naseljeni Japonski so ljudje verjeli, da bodo cene nepremičnin rasle v nedogled.

Baloni niso piramidne sheme

V obojih nekateri obogatijo in večina izgubi veliko denarja, a obstaja pomembna razlika. Baloni nastanejo zaradi špekuliranja o vrednosti neke dobrine. Čeprav jih lahko sprožijo lažne informacije ali manipulacije na trgu, običajno nimajo kolovodje, ki bi si jih zamislil in pobiral denar od priključenih kasneje. V piramidnih shemah se »dobički« izplačujejo iz vplačil kasneje pridruženih članov, pri balonih pa gre za preprodajo iste dobrine naslednjemu večjemu tepcu. Bitcoin in ostale kriptovalute niso piramidne sheme, so pa doživele in preživele balone.

Leta 1990 je bilo vsega konec. Cene nepremičnin so strmoglavile in izgubile več kot polovico vrednosti. Nikkei je upadal več kot deset let in izgubil več kot 80 odstotkov vrednosti. Z vrha pri 39.000 točkah januarja 1990 je marca 2009 zdrsnil do 7000 točk. Japonsko je doletela dolgotrajna kriza, ki jo imenujejo izgubljeni desetletji (1991–2010). Učinki so bili zelo realni, saj so se znižale plače in usahnil je bruto družbeni proizvod. Vlagatelji v času največje norije svojega denarja niso nikoli več videli.

Internetni balon

Še najbolj tehnološki balon so bile ameriške tehnološke delnice leta 2000. Konec 90. let je postajalo jasno, da bo internet naslednja velika stvar, čemur je sledilo množično zlivanja denarja v podjetja, ki so kakorkoli omenjala internet. Borzni indeks Nasdaq je že celo desetletje počasi rasel in leto 1999 začel tik nad 2000 točkami.

Zlasti v drugi polovici leta je njegova vrednost rasla, ko se je obsedenost s tehnološkimi delnicami povečevala. America Online je v ogromnem prevzemu kupoval Time Warner, podjetja so kar tekmovala, katero bo zbralo več investitorskega kapitala. Dogajanje na borzi je bilo živahno, vsak si je želel odrezati košček bodočega kolača.

Marca 2010 je Nasdaq dosegel rekordnih 5132 točk in kazalo je, da je meja le nebo. V resnici je bil meja prav tisti pomladanski petek. Naslednji teden je Nasdaq začel izgubljati, njegova vrednost pa je dva tedna nihala gor in dol. Toda nihljaji navzdol so bili vedno nekoliko globlji, tako da je indeks aprila upadel pod 4000 točk, novembra pod 3000 in naslednje leto pod 2000 točk. Dno je našel pri 1109 točkah več kot dve leti pozneje.

Po tem strahovitem strmoglavljenju za 78 odstotkov je trajalo več kot 13 let, da je Nasdaq spet presegel prejšnjo rekordno vrednost. Pa vendarle je internet uspel. Kako to?

V zgodnji fazi implementacije nove tehnologije so pričakovanja pogosto prevelika, na trgu pa kup podjetij, ki nimajo vzdržnega poslovnega modela. Če temu dodamo še manično razpoloženje investitorjev, pohlep in strah, da ne bomo zamudili priložnosti za zaslužek, je rezultat balon. Tehnologija je preživela, številna podjetja pa niso. Nasdaq danes ni enak kot leta 2000, ker je mnogo podjetij vmes propadlo.

Četudi ima neka tehnologija resnično potencial, da spremeni svet, in ga koncu tudi res spremeni, to še ni zagotovilo, da je vsaka investicija vanjo dobra. Usoda balonov je vedno klavrna.

Beanie Babies

Eden nekoliko manj znanih, a zato zelo poučnih balonov so plišaste igrače Beanie Babies. Leta 1993 jih je začelo izdajati podjetje Ty in njihova glavna razlika v primerjavi s konkurenco je bilo polnilo. Namesto PVC- ali polietilena je bila notranjost polnjena s plastičnimi peleti. Sprva te igrače niso bile nič posebnega, a konec leta 1995 so jih ljudje začeli namesto za otroke kupovati tudi zase.

K temu je pripomogla tudi politika podjetja, ki je skrbelo za omejeno količino posameznih modelov in hitro menjavo, zaradi česar so starejši modeli postali zbirateljsko blago. Ljudje so začeli Beanie Babies kupovati kot dragocenosti in zanje so odšteli tudi desetkratnik redne cene. Veliko število različnih modelov pa je pomenilo, da je posameznik težko nabral vse, saj so venomer prihajali novi. Najbolj zagrizeni zbiratelji so jih imeli več deset tisoč. Seveda obstajajo tudi dragoceni kompleti legokock in podobno, a pri Beanie Babies so zbiratelji zbirali kar vse modele.

Eden najbolj nenavadnih balonov so bili plišasti medvedki, ki so v 90. let za kratek čas postali mikaven zbirateljski izdelek.

V nasprotju z ostalimi baloni plišaste igrače niso povzročile gospodarske krize, saj so bile omejene na majhno število ljudi. Toda zgodba je pomembna zato, ker kaže, da se balon lahko razvije na trgu česarkoli. Če ljudje verjamejo, da bodo nekaj prodali dražje, potem to tudi kupijo, pa četudi je notranja vrednost majhna.

Balkanske delnice

Slovencem je najbliže v času in prostoru balon balkanskih delnic, ki se je napihoval pred desetimi leti. Hrvaške, bosanske, makedonske in srbske delnice so leta 2006 pridobile ogromno. Srbski indeks BELEXline je leto 2005 začel pri 1170 točkah, leto 2006 pri 1950 točkah in jih maja 2007 presegel 5000. Od tam je zgodba podobna ostalim. Sredi leta 2008 je našel minimum pri 850 točkah in se do danes ni več prebil nad 1800 točk. Podobna usoda je doletela tudi ostale balkanske delnice.

Vzrokov za tako hitro rast je več, najodločilneje pa je nanjo vplivala globina trga. Balkanske borze so bile majhne, in ko se je zaradi naraščanja tečajev nanje začelo riniti čedalje več denarja, je to podžgalo delnico v nove višave. Rast je privabljala nove vlagatelje, ki niso želeli ničesar zamuditi, zato je šlo kvišku še hitreje. Ko se je bazen navdušenih izpraznil, se je balon predrl.

Bitcoin

Seveda ne moremo mimo bitcoina, ki je poskrbel za nekaj rekordov. Postal je dobrina, ki je v najkrajšem času doživela največ balonov, zadnji pa je bili tudi največji. Kriptovalute so tako volatilne, da si s klasičnimi definicijami balona ne moremo veliko pomagati. Medtem ko je na borzi upad za 20 odstotkov katastrofa, se to kriptovalutam večkrat zgodi. Vseeno pa lahko v zgodovini bitcoina najdemo štiri opazne balone.

V začetku leta 2011 je bil bitcoin vreden 0,3 dolarja, potem pa je sprva zlagoma pridobival vrednost. Maja je rast postala parabolična. Do 8. junija je splezal na 30 dolarjev (100-kratna rast), od koder se je začelo počasno sesedanje. Do novembra je zdrsnil pod tri dolarje, potem pa se leta 2012 ni kaj dosti premikal.

Leta 2013 se je zgodba ponovila kar dvakrat. Leto se je začelo pri 10 dolarjih, prvi balon pa se je aprila napihnil do 266. Nato se je v treh dneh izpraznil do 55 dolarjev in novembra začel nov cikel, ki je 2. decembra dosegel vrh pri 1200 dolarjih. Z občasnimi prebliski je potem upadal še globoko v leto 2015 do minimuma pri 240 dolarjih.

Zadnji balon je rasel decembra lani. Leto 2017 je bitcoin začel tik po 1000 dolarji, sredi decembra pa je dosegel 20.000 dolarjev. Odtlej gre v glavnem navzdol in v prvih treh mesecih leta 2018 je izgubil več kot dve tretjini vrednosti.

Sklep

Matematiki bodo povedali, da so eksponentne funkcije videti enako, ne glede na to, kako jih približamo. To velja tudi za balone. Ni jasne ločnice, kdaj se bo neki balon razpočil. Četudi je nekaj v zadnjem tednu zraslo za 1000 odstotkov, lahko v naslednjem tednu zraste še za toliko. Zgolj nekoliko manj verjetno je. Prav tako ni mogoče oceniti, kje bo trg našel dno, ko se bo balon predrl. Morda bo to notranja vrednost, mogoče bo zanihal globlje, saj smo ljudje nagnjeni k pretiravanjem.

In to je glavni problem, zakaj so baloni tako varljivi. Veliko ljudi ve, da gre za špekulacijo, a so prepričani, da bodo našli še večjega tepca, ki mu bodo dražje prodali. Zlasti zgodnejši špekulanti pogosto poudarjajo, da ima dobrina notranjo vrednost in da tudi ob morebitnem zlomu ne bo upadla na ničlo. To je načelno res, le da pri kriptovalutah nihče ne more oceniti, kje bi ta bila.

Baloni tudi redko počijo tako spektakularno, da bi v enem dnevu vedeli, da je to konec. Pogosto se kak dan vrednost malce zniža, pa naslednji dan še malo, potem pa malo zraste, pa tri dni spet upada itn. Počasna agonija lahko vlagatelje precej časa vara, da gre zgolj za korekcijo, ki je v bistvu le nakupna priložnost in bo kmalu mimo. Če se cena nikoli ne vrne na vrhove, je vsak dan vztrajanja čista izguba. Lahko pa se, a čez desetletja. Nasdaq je potreboval kar 13 let. Tudi povsem uporabne tehnologije (npr. internet) niso jamstvo, da se bo cena iz balona (kdaj) vrnila.