Banke nove generacije

Medtem ko vse slovenske banke že nekaj let ponujajo spletne storitve, so te predvsem elektronska in s tem cenejša ter prikladnejša različica siceršnjega poslovanja. Pravo revolucijo pa so povzročile neobanke, ki so sklestile provizije in stroške do ničle, hkrati pa so na internet prestavile vse poslovanje, vključno z menjavo kode PIN za kreditno kartico in spremembo limita za dvig gotovine. Kaj sploh še ostane velikim?

Pravzaprav epidemija ne bi smela bistveno vplivati na poslovanje z bankami, saj smo e-banke imeli že pred njo. Nenazadnje je prvo spletno banko Slovenija dobila že leta 1997, ko je banka SKB zagnala SKBnet, dve leti kasneje pa je naša največja banka odprla legendarni Klik. Danes spletno bančništvo tako za fizične kakor pravne osebe ponujajo vse banke. A svet je danes drugačen, kot je bil na prelomu tisočletja. Pri digitalizaciji bančništva smo bili priče še dvema prelomnicama.

Z računalnikov sta se naša pozornost in preživljanje časa preselila na pametne telefone, kamor so sledile tudi banke. Pametni telefoni niso le prikladnejši za prenašanje naokoli, temveč kot centralno vozlišče naših komunikacij omogočajo integracijo z drugimi storitvami. Fotografiranje računov omogoča njihovo samodejno plačevanje, ker imamo prijatelje v imeniku, jim lahko enostavno nakažemo denar itd. Vse to bi bilo na osebnih računalnikih težje.

Zadnjo revolucijo predstavljajo fintechi ali neobanke. Te banke fizičnih poslovalnic (skoraj) nimajo, zaradi česar so njihove osnovne storitve načelno brezplačne, so pa v nekaterih pogled bolj omejene (npr. kreditiranja je precej manj), po drugi strani pa prožnejše (trgovanje na borzi, kriptovalute, virtualne plačilne kartice in spletno nakupovanje itd.).

Za neobanke so sicer že obstajali boljši časi, ko so bile obrestne mere višje in so banke zlahka živele od obrestnih prihodkov, presežno likvidnost pa so lahko deponirale pri centralni banki po pozitivni obrestni meri. Danes so obrestne mere tako nizke, da se banke čedalje bolj zanašajo na neobrestne prihodke, ki jih imajo neobanke načelno manj. Tako nam poskušajo prodati različne premium pakete z višjo mesečno naročnino, a za veliko večino ljudi bodo brezplačni računi povsem zadoščali.

N26

Med Slovenci sta z naskokom najbolj priljubljeni neobanki N26 in Revolut. Obe ponujata internetno bančništvo, a sta specializirani za različne niše. Prerasli sta neopredeljive začetke in postali pravi banki, kar prinaša jamstveno shemo za sredstva in število računa IBAN. Na račun lahko dobivamo vse normalne prihodke, vključno s plačo, moramo pa ga prijaviti Fursu.

Najprej poglejmo neobanko N26, ki je pri nas orala ledino na tem področju. V Nemčiji, od koder prihaja, koncept sicer ni nov, saj tako imenovane direktbanken poznajo že zelo dolgo. Prva je bila Bank für Spareinlagen und Vermögensbildung (ki jo danes poznamo pod imenom ING-DiBa) že leta 1965, pravi razmah pa so doživele v 90. letih z DKB, s Comdirect Bank, z Bank 24 in drugimi. Dasi je pri nas najpopularnejša, je N26 v Nemčiji šele na drugem mestu za ING-DiBa. Tretji je DKB.

Pri N26 je osnovni način komunikacije mobilna aplikacija, medtem ko je spletni vmesnik zgolj njen podaljšek. V praksi vidimo to tako, da moramo prijavo v brskalniku na računalniku potrditi v potisnem sporočilu na mobilnem telefonu. Tovrstna dvostopenjska avtentikacija povečuje varnost, a če telefon izgubimo, se izprazni ali je kako drugače nepovezan z omrežjem, do e-banke ne moremo. Tudi plačila s kartico prek interneta moramo potrditi v delujoči aplikaciji s povezavo do interneta. Prinaša varnost, zlasti v tujini pa je to lahko vir težav.

N26 ponuja osnovni brezplačni račun in tri plačljive: Smart za 4,9 evra, You za 9,9 evra in Metal za 16,9 evra na mesec. Brezplačni račun nudi le osnove, torej brezplačne transakcije v evrih, brezplačna plačila z NFC in do tri brezplačne dvige gotovine na mesec, nima pa niti fizične plačilne kartice (lahko jo doplačamo). Dražji paketi prinašajo fizično debetno kartico, možnost naročila dodatne plačilne kartice, več dvigov gotovine, podračune z lastnimi IBAN za varčevanje in najdražji tudi zavarovanja.

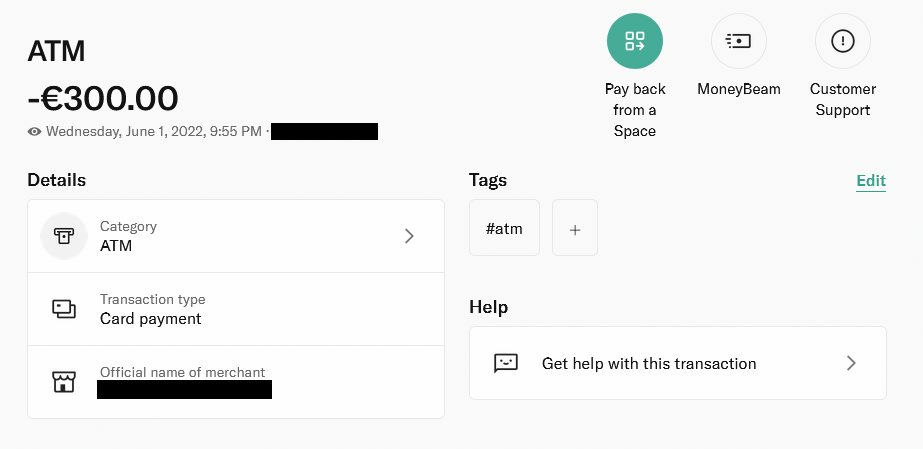

Mobilna aplikacija je že od samega začetka oblikovana podobno in omogoča pregled transakcij, dodajanje in pošiljanje denarja, upravljanje kartic in varčevalnih računov. O pregledu transakcij nima smisla veliko besedičiti. Prikazuje bilanco stanja, torej prilive in odlive, pri čemer za vsak dogodek vidimo znesek, vrsto transakcije (kartica, nakazilo, MoneyBeam …) in morebitno referenco. Polja, ki se izpišejo, so odvisna od vrste transakcije. Pri kartičnih plačilih v tuji valuti vidimo originalni znesek in preračun, pri nakazilih račun IBAN in banko (BIC) prejemnika, pri MoneyBeamu ime prejemnika itd. Če ne želimo, da se na veliko bleščijo zneski in stanja, lahko na prvi strani kliknemo na ikono očesa in zneski se bodo zameglili. Ta nastavitev velja globalno, a je v nekaterih podstraneh potem ne moremo spremeniti, kar vodi do komičnih situacij, kot je analiza prilivov in odlivov (Insights), kjer ne vidimo ničesar.

Za dodajanje denarja so možnosti izpisa podatkov o računu za klasično nakazilo, napolnitev (topup) z bremenitvijo druge plačilne kartice (kar se zgodi takoj, a zaračunajo 1,5 odstotka provizije, ker se tedaj N26 obnaša kot trgovec) in zahtevek prijateljem za takojšnjo plačilo prek MoneyBeama, če imajo takisto račun pri N26.

Za pošiljanje denarja so na voljo MoneyBeam za takojšnji prenos prijateljem na N26, klasično bančno nakazilo, prenos denarja v tuji valuti prek partnerske storitve Transferwise in človekoljubne donacije. Ustvarimo lahko tudi čakajoča plačila, ki se bodo izvedla v prihodnosti in se lahko tudi ponavljajo. Funkcija Spaces omogoča ustvarjanje podračunov, ki so ločeni od glavnega računa in imajo možnost načrtnega varčevanja. V plačljivih različicah je možnosti še cel kup, denimo samodejno zaokroževanje kartičnih plačil na cele evre s prenakazilom na varčevalni račun. V zavihku Cards pa lahko vidimo podrobnosti o izdanih karticah, vključno s številkami in kodami CVV, ter kartico upravljamo. Zelo koristno je, da jo lahko z enim gumbom v aplikaciji zaklenemo in onemogočimo spletne nakupe, dvige gotovine, plačila v tujini in brezstična plačila, če to potrebujemo. Nastavimo lahko omejitve porabe, ponastavimo PIN in naročimo novo kartico, če se je stari kaj zgodilo. Takoj ko smo jo pogrešili, jo lahko z enim klikom v aplikaciji blokiramo.

Nišne aplikacije

Medtem ko si zlasti Revolut prizadeva ponuditi vse, obstaja vrsta nišnih aplikacij. Med slovenskimi gotovo velja omeniti storitev Flik, ki je na voljo komitentom vseh slovenskih bank in omogoča takojšnja brezplačna plačila med fizičnimi osebami 24 ur na dan. Nekatere banke imajo Flik integriran v lastne aplikacije, denimo NLB v NLB Pay, druge uporabljajo skupno aplikacijo Flik Pay (Flik – takojšnja plačila v Sloveniji, Monitor 01/21).

Za plačila v tujih valutah je primeren Wise, ki prav tako nudi plačilne kartice in bančne račune v več valutah. Za hitre in poceni nakupe delnic je primeren eToro, ki je nekakšna evropska (izraelska) različica RobinHooda. Kdor želi le voditi evidenco skupnih nakupov in dolgov, lahko poseže po preverjenem Splitwisu. Zimzeleni PayPal je še vedno zelo koristen pri plačevanju prek interneta, kadar spletnim trgovcem ne zaupamo. Med slovenskimi strankami sta popularna še pametni denarnici Valú in mBills.si, ki nadomeščata plačilne kartice v fizičnem svetu.

Pri e-bančnih aplikacijah bank pa kaj dosti izbire nimamo, saj uporabljamo pač tisto, ki jo ponuja naša banka. In navkljub privlačnosti neobank je živeti povsem brez slovenske banke še vedno razburljivo, pa čeprav nam evropske direktive to izrecno dopuščajo. A dinozavri obstajajo na obeh straneh transakcij.

Uporabna funkcija je še Split the bill. Ta omogoča samodejno razdelitev plačila med več ljudi, ki nam potem lahko nakažejo nazaj svoj prispevek. Vse to je mogoče, ker aplikacija ljudi identificira prek mobilne številke in omogoča brezplačno premetavanje sredstev med kontakti. Še kakšna druga uporabna malenkost se skriva v nastavitvah, denimo pregled dvigov gotovine, izpis kode QR s podatki o lastnem računu itd.

N26 ima res osnovne funkcije, tako da ne ponuja udejstvovanja na borzi, nakupovanja kriptovalut in podobno, kar ima konkurenca. Nenavadno je, da kljub osredotočenosti na mobilno aplikacijo nekatere funkcije najdemo le v spletni različici. Tak primer je prenos potrdila o plačilu v formatu PDF, kar lahko storimo le v spletni izdaji.

Revolut

Britanska banka Revolut, ki sicer evropskim strankam po brexitu streže iz Litve, je pravo malo nasprotje N26 ali – modreje povedano – njegova dopolnitev. Razliko v dostopnih storitvah in konceptu delovanja pojasnjuje njena drugačna geneza, saj se je Revolut v banko razvil iz platforme za menjanje valut in postal »svaštarnica«.

Mobilna aplikacija Revolut je v primerjavi z ličnim N26 pravi kaos, saj je videti, kakor da bi jo oblikovali v osnovni šoli, zato ne vzbuja ravno zaupanja. Pogled v aplikaciji lahko prilagodimo bistveno bolj kakor pri N26, kar je konec koncev tudi nujno, ker nudi tako zelo veliko možnosti. Revolut je sicer na voljo v štirih izvedbah: standardni (brezplačno), plus (tri evre na mesec), premium (osem evrov na mesec) in metal (14 evrov na mesec). Razlike so v tem, koliko storitev je brezplačno vključenih v paket, denimo omejitve pri menjavi valut ipd.

Revolut omogoča dodajanje denarja neposredno z bremenitvijo druge kartice (topup), hitri prenos denarja prijateljem in pošiljanje zahtevkov za prenos ter menjavo med valutami. V Revolutu imamo namreč lahko podračune (z istim IBAN) za različne valute, med katerimi lahko menjamo. Če to počnemo, ko so trgi odprti, pribitkov na menjalni tečaj ni. To je zlasti koristno, če si želimo pred potovanjem v tujino pripraviti nekaj lokalne valute, da nas tečaji ne bi presenetili.

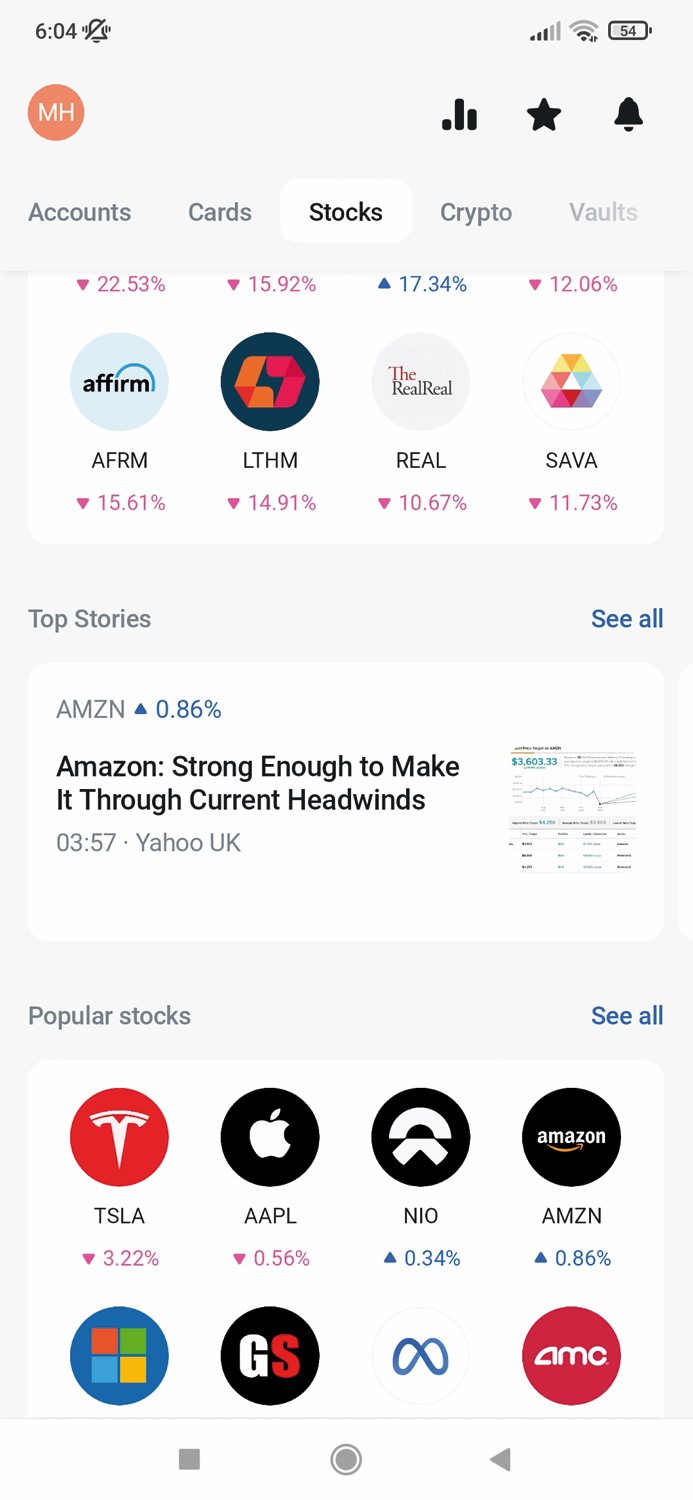

Revolut se trudi postati aplikacija za vse, kar je povezano z bančništvom. Kupujemo lahko delnice na ameriških borzi – ne vseh, a dovolj najpopularnejših –, in sicer tudi necele količine. To je posebej koristno pri zelo dragih delnicah, ko ne želimo kupiti cele (ekstremni primer je Berkshire Hathaway, ki stane skoraj pol milijona dolarjev). Provizije so nizke, ni pa moč trgovati večkrat dnevno z isto delnico (day trading). Druga možnost so nakupi kriptovalut, ki niso omejeni le na bitcoin, temveč tudi na eksotiko, vključno z legendarnim dogecoinom.

Glavni težavi aplikacije sta kaotičnost in nepreglednost. Revolut po eni strani ves čas preračunava vsa stanja in tečaje, tako da tudi na prvi strani s skupnim premoženjem (Net Worth) to nenehno niha, kadar so trgi odprti. Zaradi kopice zavihkov, podstrani in menijev je včasih kar težko najti, kar iščemo. Na isti podstrani lahko spremljamo skupno vrednost delnic, stanje po posameznih delnicah, vključno z nerealiziranim dobičkom ali izgubo, denarna sredstva, gibanja portfelja v zadnjem mesecu in polletju, delnice na borzi z največjimi premiki, premike najpopularnejših delnic, prihajajoče dogodke (izplačila dividend, razcepitve delnic), pretekle nakupe delnic itd. To je ogromno, vsaka sekcija pa ima še možnost Prikaži več. Če k temu dodamo še ogromno dodatnih storitev, vse od zavarovanj do odškodnin za lete z zamudo, se v aplikaciji kaj kmalu izgubimo. To rešuje z možnostjo alarmov, saj lahko nastavimo opomnike za dovolj visoke premike valut, delnic ali kriptovalut itd. Zanimivo je, da je spletna stran precej bolj prečiščena in povsem znosna na pogled – toliko manj informacij namreč prikazuje.

V praksi

Revolut in N26 sta tako komplementarni storitvi, da je nemogoče priporočiti eno ali drugo. Kdor potrebuje bolj klasične storitve, bo posegel po N26, predvsem zaradi omejitve števila dvigov na bankomatu in ne njihove višine. Za plačevanje računov in razpolaganje z denarjem je N26 verjetno primernejši. Po drugi strani pa je Revolut absolutni zmagovalec, kadar eksperimentiramo z več valutami, če bi radi pomočili prste v druge vrste premoženja ali če bi zgolj želeli zamenjati nekaj deset tisoč švedskih kron v evre (resnični primer).

Kako varne so banke, ki nimajo opečnatih poslovalnic, zanima pregovorno konservativne varčevalce Slovence. Vloge so resda zajamčene do 100.000 evrov, a ko gre kaj narobe, je edini stik z banko spletna aplikacija. Narobe pa lahko gre marsikaj, od zlorabe kartice do zamrznitve sredstev. Večino teh stvari lahko rešimo v aplikaciji, a dejstvo, da je edini sogovornik tisoč kilometrov oddaljen, pri marsikom vzbuja nelagodje.

V Evropi se za zdaj še ne dogaja, da bi vam premoženje odvzeli, lahko pa vam ga zamrznejo. Spletni forumi so polni zgodb o komitentih zlasti N26, ki jim je banka brez pojasnila zaprla račune. Seveda so po pregovarjanju dobili ves svoj denar, a poiskati so morali novo banko. Neobank, ki strežejo tudi slovenskim strankam, ni na pretek. Težave N26 so posledice zapletov z nemškim regulatorjem, ki je v preteklosti že opozarjal na pomanjkljiv nadzor nad identiteto strank. N26 je rasel tako hitro, da na spletni strani trenutno piše, da se lahko nove stranke vpišejo v čakalno vrsto.

Matrika tveganj se nenehno spreminja in od tega je odvisno, v kolikšni meri bomo uporabljali neobanke. Grajenje borznega portfelja za upokojitev na Revolutu se zdi preveč tvegano, za občasno igranje pa je povsem primeren. Skladiščenje 100.000 evrov pri N26 namesto v Sloveniji je bilo v času, ko je evro pokal po šivih in so bile realne možnosti celo za razpad evroobmočja, bistveno bolj privlačno kot danes, ko prevladujejo druge vrste tveganja.