Ko med prsti polzijo milijarde

Dvoje na zemlji je neizogibno, pravijo starejši: davki in smrt. To velja, če ste človek. Podjetjem načeloma ni treba umreti, dokler so dobičkonosna. Če pa ste multinacionalka, vam ni treba plačati niti (vseh) davkov. Razkrivamo ozadje zapletene in dovršene sheme, s katero se Apple, Google, Microsoft in druge multinacionalke vsako leto izognejo plačilu več deset milijard dolarjev davkov.

Danes so Applovi dobički gromozanski. V poslovnem letu 2012 so prihodki obsegali 156 milijard dolarjev, čisti dobiček pa skoraj 42 milijard dolarjev. V prvem polletju leta 2013 so ustvarili že 25 milijard dolarjev dobička. Apple ima 145 milijard dolarjev denarnih rezerv in ekvivalentov. To so velikanske številke. Google je lani ustvaril 10 milijard dolarjev dobička, konec marca letos pa so imeli 50 milijard dolarjev denarja in ekvivalentov.

Googlov izvršni direktor Eric Schmidt je lani povedal, da ne mislijo plačati niti centa davkov več, kot jim omogočajo finančne akrobacije. Posebej zgovoren je bil njegov freudovski lapsus maja letos, ko je na neprijetna vprašanja odgovoril: »Google je kapitalistična država … em, podjetje.«

Druga plat medalje: Applove delnice so na borzi vrh dosegle lani konec septembra, ko so se dotaknile 700 dolarjev. Do aprila letos so se sesedle na manj kot 400 dolarjev, konec maja pa so neodločno kolebale med 400 in 450 dolarji. V tem času so se dobički podjetja večali in vsakokrat znova dosegli rekordne vrednosti, prvi malenkosten upad dobička pa smo doživeli šele v zadnjem četrtletju. Delnice so medtem padale kot kamen.

Obenem je Apple aprila letos izdal za 17 milijard dolarjev obveznic različne ročnosti. S tem bo financiral izplačilo dividend lastnikom in odkup lastnih delnic. Medtem na njegovih bančnih računih čepijo milijarde dolarjev.

Tim Cook je 21. maja pričal pred ameriškim senatom o domnevnih davčnih goljufijah, izmikanju in višini plačanih davkov podjetja Apple.

Na prvi pogled se zdijo podatki protislovni, a videz vara. Vse nelogičnosti izpuhtijo, če upoštevamo dva pomembna dejavnika. Vračunajmo davke in pohlep ljudi, pa bo zgodba takoj zelo logična.

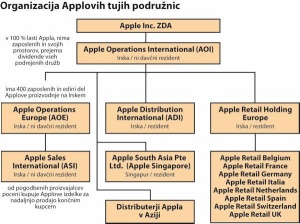

Shematski prikaz navpičnega lastništva Applovih podružnic zunaj ZDA. Povzeto po poročilu ameriškega senata.

Organizacija Applovih podružnic za učinkovito mednarodno prodajo. Razen v ZDA Apple končne izdelke od pogodbenih izdelovalcev zelo poceni kupi v imenu in za račun irskih podružnic, ki jih po nekaj ovinkih precej prodajo končnim uporabnikom. Dobiček ostane na Irskem in se potem pretoči v davčne oaze. Povzeto po poročilu ameriškega senata.

Davki naši vsakdanji

Apple in Google si kot vsako podjetje in tudi vsak posameznik želita plačati čim manj davkov. Pri tem se morata ravnati po zakonodaji, drugače tvegata visoke kazni. Toda zaradi svoje velikosti imajo Apple, Microsoft, Google in tudi neračunalniške multinacionalke (recimo Wal-Mart) na voljo tudi nekaj prijemov, ki jih manjši igralci nimajo. Po eni strani se jim splača izvajati manevre za zniževanje davčne osnove, ki bi bili za manjša podjetja nerentabilni, po drugi strani pa kot veliki delodajalci in plačniki drugih prispevkov in davkov lahko izsiljujejo.

Applov sedež v Corku na Irskem.

Pri prispevkih na plače in davku na dodano vrednost podjetja nimajo prostih rok, čeprav se tudi tu najde prostor za kreativno računovodstvo (pri nas so znamenit obvoz razna povračila stroškov). Zgodba pa postane povsem drugačna pri davku na dobiček. Ta je v Sloveniji 17- odstoten, v ZDA na zvezni ravni 35-odstoten, na Irskem vsega 12,5-odstoten, na Bermudih pa ga ni. Zraven dodajmo še nepoenoteno zakonodajo in dobimo izvrsten poligon za finančne akrobacije, ki podjetjem vsako leto prihrani več milijard dolarjev. V ta namen uporabljajo pretkano taktiko, ki se imenuje dvojni irski sendvič in omogoča izognitev plačilu davkov od dobička, ustvarjenega v tujini.

Applova podružnica Braeburn v Renu v Nevadi, ZDA upravlja Applovo ameriško premoženje. V Nevadi davka na dobiček iz kapitala ni.

Zaslišanje pred senatom

Apple je ta hip najbolj vroče računalniško podjetje, zato ga je vzel pod drobnogled tudi ameriški senat. Izvršni direktor Tim Cook se je moral 21. maja letos zagovarjati in pojasnjevati, kako Apple plačuje davke in čemu služijo tuje podružnice.

Apple ni niti prvi niti edini, ki ga je senat ošvrknil. V preteklosti so se morali zagovarjati že Microsoft, Google in Hewlett-Packard, ki se na enak način izogibajo davkom. Epiloga ni bilo.

Dvojni irski sendvič z nizozemskim nadevom

Kako torej poskrbeti, da ameriško podjetje v ZDA ne plača davka od dobička, ustvarjenega zunaj ZDA? Podjetje bi lahko na Irskem preprosto ustanovilo podružnico in izdelke zunaj ZDA prodajalo prek nje. S tem bi tuje dobičke iz tujine povsem zakonito prelilo na Irsko, kjer je davek na dobiček 12,5-odstoten, in ne 35-odstoten kakor v ZDA. Obenem bi bili še vedno obdavčeni prenosi v smeri iz Irske v ZDA. A tudi to je za podjetja še vedno preveč (če torej kdo misli, da bi načrtovano in zdaj že črtano znižanje slovenske davčne stopnje s 17 odstotkov za odstotno točko na leto do 15 odstotkov leta 2015 pomagalo, naj premisli znova). Toda multinacionalke so našle rešitev. Irska zakonodaja davčno rezidentstvo ugotavlja na podlagi kraja dejanskega poslovanja in upravljanja družbe, ne pa tega, kje je družba registrirana.

Zato za dvojni irski sendvič potrebujemo dve podjetji na Irskem. Matično ameriško podjetje ustanovi podružnico na Irskem, a ta zaradi zanimive zakonodaje ni irski davčni rezident. Ker ima sedež upravljanja v davčni oazi (Bermudsko otočje, Britanski Deviški otoki …), je po irskem pravu tamkajšnji davčni rezident. Potem tej podružnici proda ali licencira pravice za uporabo intelektualne lastnine podjetja v tujini. To v praksi pomeni, da mora podružnica matičnemu podjetju plačati kupnino ali licenčnino, ki mora biti z davčnega vidika kar se da nizka, saj predstavlja obdavčljiv prihodek v ZDA. Ker gre za transakcije med povezanimi subjekti, jih mora odobriti ameriška davčna uprava (IRS). Vse transakcije med povezanimi subjekti so primer transfernih cen, ki jih strogo nadzorujejo vse davkarije po svetu. Biti morajo poštene in odsevati realno vrednost, tako da bi bile iste cene smiselne tudi med nepovezanimi podjetji. A ker v praksi takih transakcij (licenciranje celotne intelektualne lastnine za prodajo v tujini) med nepovezanimi podjetji praktično ni, je težko postaviti pošteno ceno.

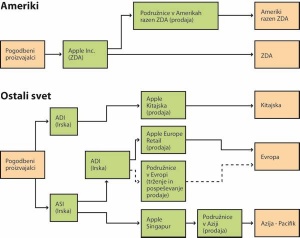

Applovo premoženje v obliki denarja in ekvivalentov se v zadnjih letih skokovito veča.

Tu je še en kavelj, saj IRS ne dovoljuje takšnega prelivanja dobička iz ZDA (in zato odtegne davek v višini obdavčitve kapitalskih dobičkov), ko gre za pasivne prihodke iz intelektualne lastnine, dividend in nekaterih drugih vrst neopredmetenih sredstev. Toda od leta 1997 velja famozni sistem »check-the-box«, ko podjetje pri IRS sámo deklarira, kakšno notranjo ureditev ima. Če tuja podružnica izbere »disregarded entity«, šteje za IRS kot del matičnega podjetja, in odtegnitve davka pri viru ni. Namen je bil dober, saj so želeli zmanjšati birokratsko delo IRS pri razvrščanju podjetij po ustroju, rezultat pa je katastrofalen. Leta 2006 so to poizkusili popraviti z uvedbo nekaj novih izjem, a vse skupaj ni nič boljše.

Zdaj pa se začne kreativni del te zvijače. Prva podružnica ustanovi drugo, ta je irski davčni rezident, in slednja v njenem imenu prodaja izdelke. Za uporabo intelektualne lastnine mora druga podružnica prvi plačevati visoke licenčnine, ki so v bistvu pretakanje vsega dobička iz Irske v davčno oazo. Za ZDA tega dela transakcije ni, saj sta obe podružnici obravnavani kot ena sama entiteta.

Googlova irska podružnica, kjer poteka prodaja za EU in kamor se stekajo milijarde dobičkov zunaj ZDA.

Tudi Irska se je pred tem poskusila zaščititi, saj se v tem primeru odtegne del dobička že na viru (withholding tax). Zato dobi irski sendvič še nizozemski nadev. Podjetja imajo podružnice ustanovljene tudi na Nizozemskem, saj pri plačilih znotraj EU ni odtegnitve. Drugo irsko podjetje zato celoten dobiček pretoči v nizozemsko podružnico, to je zgolj čezmejna transakcija v EU. Na Nizozemskem ostane zelo kratek čas, potem pa huškne v prvo irsko podružnico, ki je davčni rezident v neki oazi, kar zadeva Irsko. Za Nizozemsko pa je to še vedno zgolj čezmejno plačilo v EU, saj je prva podružnica registrirana na Irskem.

Na Nizozemskem je ustanovljenih 13.000 podjetij s poštnim nabiralnikom, ki imajo zgolj vlogo prekladanja dobičkov iz Irske v davčne oaze. Na leto preložijo 10.000 milijard evrov, to je 17-kratnik nizozemskega bruto družbenega proizvoda. Sredi Amsterdama stoji visoka stavba, v kateri domuje podjetje Intertrust. To je trust podjetje, ki ponuja storitve za slamnata podjetja. V tem poslopju ima uradni sedež, v resnici pa zgolj poštni nabiralnik, več kot 2000 podjetij.

Pozornega bralca bo verjetno zanimalo, zakaj sploh to kolovratenje z več podjetji. Mar ne bi mogli ustanoviti podružnice neposredno na Bermudih in od tam prodajati izdelkov? Ne bi šlo tako poceni. ZDA določajo davčno rezidentstvo na podlagi države ustanovitve podjetja in imajo poseben režim za davčne oaze, kakršni so Bermudi. Irska pa davčno rezidentstvo ugotavlja na podlagi države, kjer ima podjetje sedež in dejansko upravo. Zato je irsko podjetje s sedežem na Bermudih za ameriški IRS irski davčni rezident, za Irce pa bermudski davčni rezident. Bermudske podružnice za ZDA pravnoformalno sploh ni. To pa združuje najboljše iz obeh svetov.

Zgodi pa se lahko še en trik. Irska podružnica lahko prejme celó plačilo iz ZDA za razvoj in raziskave, ki naj bi se domnevno dogajale tam (nekaj se seveda jih, o obsegu pa zunanji opazovalci težko sodijo). Tako lahko podjetje tudi del ameriških prihodkov pospravi na Irsko, a mora biti pri tem pazljivo in ne sme pretiravati.

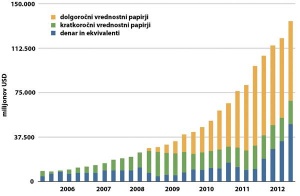

Bilijone (evropske, to je tisoč milijard), milijarde in milijone si je kar težko predstavljati. Za ponazoritev je tu primerjava velikostnega razreda nekaterih številk in drugih pogosto citiranih vrednosti.

Nazaj v ZDA malo drugače

Kar zadeva ZDA, so ti dobički, ki sedaj počivajo nekje v tropih, še vedno dobički matičnega podjetja, ki bodo obdavčeni pri vrnitvi (repatriacija sredstev) v ZDA. A možna je elegantna rešitev. Podjetje pri IRS priseže (v bistvu samo odkljuka okence na obrazcu, učinek pa je enak), da so dobički trajno investirani zunaj ZDA. Davčna obveznost s tem ugasne, dokler se dobički res ne vrnejo v ZDA kot plačila dividend matičnemu podjetju.

V resnici se ta denar – skupno naj bi imele multinacionalke v davčnih oazah parkiranih že 1700 milijard dolarjev – kmalu pretoči nazaj v ZDA, le v nekoliko drugačni pravni obliki. Poglejmo, zakaj in kako.

Google, Microsoft in EMC so kar tri četrtine svojih denarnih rezerv, ki so v lasti tujih podružnic, shranili v ameriških bankah v dolarjih. To je logično, saj tako zmanjšajo valutno in še kakšno drugo tveganje; ZDA so pač varnejše od miniaturnih davčnih oaz sredi oceana. Kar pa zadeva davčne uprave, je ta denar še vedno v tujini, saj so njegovi lastniki tuje podružnice, zato ni obdavčen.

Stanje je precej zanimivo, saj izpodbija eno temeljnih tez v boju zoper davčno izmikanje. Glavni očitek podjetjem je nepodpora ameriškega gospodarstva, saj denar, ki bi ga lahko poganjal, domnevno leži na računih v tujini. Toda denar priteka nazaj v ameriško gospodarstvo. Resda je v bankah na računih tujih podružnic, a to bank ne ovira, da ga ne bi posojale naprej in z njim podmazovale gospodarstva. Celo denar, ki res čaka na računih zunaj ZDA, je večinoma denominiran v dolarjih, saj podjetja ne marajo nepotrebnega tveganja. Tuje banke v takih primerih te zneske večinoma hranijo pri svojih korespondenčnih bankah v ZDA. Vse skupaj pa pridobi pridih absurdnosti, ko si matična podjetja včasih denar pri ameriških bankah celo sposojajo, čeprav imajo njihove tuje podružnice tam parkirane milijarde. Davčno je to pač ugodneje.

Kako zelo ugodneje, bomo videli kmalu, saj je ameriški regulator trga vrednostnih papirjev (SEC) letos od podjetij prvikrat zahteval, da v novih poročilih objavijo, koliko davka bi morala plačati v ZDA, če bi v domovino prenesla vsa sredstva iz tujine. Logika za tem je obveščenost delničarjev, ki naj bi tako bolje vedeli, v kakšnem stanju je podjetje. Pa tudi IRS bo takih podatkov zelo vesela.

Irska nič kriva in nič dolžna

Irska vse očitke seveda zavrača. Pravijo, da Applu, Googlu in drugim podjetjem ne omogočajo nič nižje obdavčitve, kot jo imajo druga podjetja v državi. To je bil namreč eden izmed očitkov iz tujine, da naj bi multinacionalkam na Irskem kljub že tako nizkim davkom uspelo zase izpogajati še nižje.

Dejstvo je, da Irsko gospodarstvo bolj ali manj temelji na nizkih davkih. Vse od 60. let prejšnjega stoletja, ko se je začel irski gospodarski čudež, so bili nizki davki ključna komponenta razvojnega programa. Irska ima namreč idealne razmere za privabitev tujih multinacionalk. Izobražena delovna sila govori angleško, država je stabilna članica EU, davki so nizki, zaradi evropske lege pa začne delovni dan pred Američani. K temu lahko v zadnjem času dodamo še ne preveč vroče podnebje, ki omogoča gradnjo podatkovnih centrov z enostavnim hlajenjem, in zelo prikladno davčno zakonodajo, pa imamo odlično državo za vodenje tujih operacij. Zato ni čudno, da so v državo multinacionalke kar drle. Samo leta 2012 so na Irsko investirale 30 milijard dolarjev, kar okoli 10 odstotkov vseh zaposlenih na Irskem pa dela v podružnici kakšne multinacionalke.

Na očitke se je odzval sam irski državni vrh. Namestnik premiera, Eamon Gilmore, je maja na očitke odgovoril z besedami, da so multinacionalke na Irskem enako obravnavane kot vsa druga podjetja. Dejal je, da so težave, ki izvirajo iz razlik med davčnimi sistemi različnih držav, a jih morajo te odpraviti same.

Po eni strani njihovo logiko celo razumemo. Ko je bila Irska zaostala kmetijska država, so bili davki atribut, ki ga drugi niso uporabljali. Če zdaj Irska poostri zakonodajo in dvigne davke, to ne pomeni, da bodo multinacionalke začele plačevati višje davke. Preprosto bodo pobrale šila in kopita in našle nov dom v Luksemburgu, Liechtensteinu ali kje dlje.

Niti ni na Irskem vse rožnato. Večina dobičkov se, kot smo videli, prekanalizira v prave davčne oaze. Ircem sicer ostanejo delovna mesta, to pa je tudi vse. Apple v Corku na Irskem resda zaposluje 4000 ljudi, druge multinacionalke pa skupaj blizu 100.000. Kljub temu se je stopnja brezposelnosti v letih 2006–2011 podvojila na 18 odstotkov. V Knocknaheenyju na severu Corka, kjer ima Apple irski sedež, je brez dela 43 odstotkov ljudi. Krajevno prebivalstvo se pritožuje, da od Applovih operacij, ki vsako leto čez Cork pretočijo dve tretjini globalnih dobičkov ali 20 milijard evrov, krajevna skupnost nima nič. Večina Applove proizvodnje je Cork zapustila v letih 1998–1999, ostalo je le finančno inženirstvo in zelo malo razvoja.

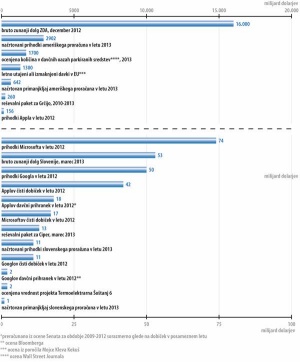

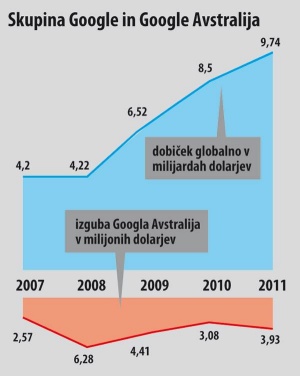

Glavni očitek multinacionalkam je, da namerno prikazujejo nizke dobičke ali celo izgubo v državah z visoki davki. Takole je Google Avstralija vsako leto prideloval izgubo, medtem ko je skupina Google služila milijardne dobičke.

Tudi druge države nezadovoljne

Nad izmikanjem plačila davkov in prelivanjem dobičkov v oaze se ne hudujejo le ZDA, temveč tudi druge države. Še bolj proste roke kakor Apple ima Google, ki prodaja povsem elektronske dobrine – oglasni prostor. Tudi na drugih celinah je taktika sila podobna. Ves promet, ki ga Google ustvari v Avstraliji in azijsko-pacifiških državah, je do nedavna tekel čez Irsko, maja 2011 pa so ga začeli preusmerjati v podružnico Google Singapur. Samo v Avstraliji Google na leto zasluži več kot dve milijardi dolarjev, a vse potuje neposredno v Singapur. Od leta 2007 je Google Avstralija prideloval čisto izgubo, ki je leta 2011 obsegala 3,9 milijona dolarjev. Google je tedaj plačal manj kot 75.000 dolarjev davkov v Avstraliji.

To si lahko privoščijo, ker za razliko od fizične prodaje izdelkov, ki jo izvaja Apple, Google trdi, da se posel sploh ne dogaja v Avstraliji. Kupec oglasnega prostora sklene pogodbo neposredno s singapursko podružnico. Google namreč ponavlja, da avstralska podružnica matičnemu podjetju ponudi le razvojne in raziskovalne storitve ter prodajne in tržne storitve za druge Googlove podružnice na Irskem in v Singapurju.

Podobno počne tudi Ebay, ki takisto vztraja, da avstralska podružnica ne posluje s krajevnim prebivalstvom in podjetji. Pravijo, da njihova podružnica predvsem svetuje glede strategij za prodor na trg in oglaševanje. Ebay Avstralija je leta 2011 ustvaril vsega 1,5 milijona dobička in plačal 500.000 dolarjev davkov.

Apple se tako nekoliko teže izgovarja, ker prodaja fizične izdelke, a kljub temu poskrbijo za nizke davčne osnove. Leta 2011 je Apple Avstralija ustvaril 190 milijonov dolarjev obdavčljivega dobička ob prihodkih skoraj pet milijard dolarjev.

Vre tudi v Evropi, kjer so Francija, Nemčija in Velika Britanija najbolj glasne v zahtevah po pravičnem obdavčenju multinacionalk. Francija je že lani začela obsežno preiskavo Googlovega poslovanja, saj ta v Evropi svoje storitve prodaja prek irske podružnice, ki dobičke prek nizozemske podružnice po stari navadi prekanalizira na Bermudsko otočje. Podatki za leto 2010 kažejo, da je Google v Franciji ustvaril 4,4 milijona evrov dobička ob 68 milijonih evrov prihodkov, od tega pa so plačali skoraj dva milijona evrov davkov. Francija trdi, da so te številke bistveno prenizke, ker je večji del odtekel na Irsko.

Slovenska poslanka v evropskem parlamentu, Mojca Kleva Kekuš, je parlamentu 21. maja predstavila poročilo o davčnih goljufijah in oazah, ki je bilo potrjeno z veliko večino.

Nadaljevalni tečaj: izdaja obveznic

Apple ima trenutno, tako na oko, 150 milijard dolarjev denarja in ekvivalentov, to so na primer vložki v denarnih skladih (za primerjavo, Microsoft ima teh sredstev 85 milijard, Google pa 50 milijard). To so najbolj likvidna sredstva. Njihova količina je tako velikanska, da bi lahko z njimi kupili celoten Amazon ali pol Microsofta. Slovenski proračun tehta v sušnih kriznih letih dobro dvajsetinko tega zneska. Na prvi pogled se to sliši izvrstno, a delničarji nad takimi številkami niso navdušeni. Denar na bančnih računih podjetja prinaša bolj kilave donose, zato pričakujejo bodisi investicije bodisi vrnitev delničarjem v obliki dividend. Pod Jobsom Apple dividend ni izplačeval, novo vodstvo pa je prineslo spremembo in prve dividende po dolgih letih.

Novega izvršnega direktorja, Tima Cooka, so investitorji k temu domala prisilili. Kljub astronomskim dobičkom je namreč delnica Appla od lanskih vrhov do danes izgubila skoraj polovico vrednosti, ker so bili delničarji čedalje manj zadovoljni, saj jim podjetje dobička ni vračalo. Cook je zato aprila objavil ambiciozen načrt, kako bo Apple delničarjem do konca leta 2015 vrnil 100 milijard dolarjev. To bodo storili z izplačilom dividend in s 60 milijard dolarjev težkim programom odkupovanja delnic (to ima dvojni učinek, saj dviguje ceno delnic na borzi, obenem pa zmanjšuje število delnic, med katere se deli dobiček, saj lastne delnice pri dobičku niso udeležene).

Toda, kje bodo dobili denar? Dobički so v tujini, ob vrnitvi pa bi jih IRS visoko obdavčil (35 %). Ena možnost je na donosov lačnem domačem trgu. Apple je aprila napravil zanimivo potezo, ko so izdali za 17 milijard dolarjev obveznic. Res je: podjetje z neverjetnim kupom denarja si je izposodilo denar na trgu, da bo izplačalo dividende. Obresti so bile med 0,45 % in 3,85 % (slednje za 30-letno ročnost).

Da, Apple si je denar sposodil smešno poceni (za primerjavo, Republika Slovenija ta hip za 10-letne obveznice plačuje kar šestodstotno obrestno mero) in prihranil 14 milijard dolarjev.

V resnici je zgodba še bolj ironična. Plačevanje obresti na obveznice je davčno priznan odhodek, ki še znižuje Applovo davčno obveznost. S tega vidika je Applova poteza odlična. Manj razumljivo je obnašanje kupcev obveznic (torej posojilodajalcev). V računalništvu je deset let dolga doba, 30 let pa večnost. Leta 1983 je bil Apple na pol mrtev, interneta še sploh ni bilo v takšni obliki kot danes, mp3 pa je bila zgolj kratica za del paleocena. Apple je trenutno velika zvezda, a kdo ve, kaj bo čez 30 let. Pred petindvajsetimi leti je imel namreč Apple še bonitetno oceno na ravni današnje Grčije.

Kako pa multinacionalke doma

Oglejmo si še poslovanje v domačih logih. V ZDA se podjetje ne more izogniti plačilu davka na dobiček, ki ga ustvari s prodajo na ameriškem trgu. Toda tudi po plačilu teh davkov in škripanju z zobmi podjetju ostane veliko denarja, ki ne more zgolj ležati na računih. Del ga sicer že pred obdavčitvijo lahko odteče na Irsko v obliki plačila stroškov za skupni razvoj (cost sharing agreement), precej pa ga ostane v ZDA. Apple ga investira in s tem ustvarja zavidljive dobičke, lani približno poltretjo milijardo dolarjev. Toda tega ne počno s sedeža v Kaliforniji, ker bi bili v tem primeru primorani plačati približno 10-odstotni davek na kapitalske dobičke. Zato so leta 2006 ustanovili podružnico Braeburn Capital v Renu v zvezni državi Nevada, blizu kalifornijske meje. Razlog je predvidljiv; v Nevadi ne poznajo davka na kapitalske dobičke. Braeburn Capital (Applu je treba priznati smisel za humor, saj je braeburn eden izmed kultivarjev jabolk) svoje poslanstvo opravlja odlično, saj se vsako četrtletje poredi za več kot 15 milijard dolarjev.

Kako je videti v praksi

Google je leta 2006 z IRS sklenil dogovor o transfernih cenah. Tako mu je uspelo licencirati svojo intelektualno lastnino podjetju Google Ireland Holdings (GIH), ki je irska ustreznica slovenske družbe z neomejeno odgovornostjo, zato ji ni treba razkrivati bilanc in finančnih izkazov. Nasploh so družbe z neomejeno odgovornostjo prva izbira pri irskem sendviču, saj se s tem izognejo obveznemu razkrivanju bilanc. Obenem ima GIH center upravljanja na Bermudskem otočju, tako da davke plačuje tam. To podjetje ima naprej v lasti Google Ireland Limited, ki zaposluje 2000 ljudi v Dublinu. Slednje potem prodaja Googlove izdelke, dobičke pa posreduje podjetju Google Netherlands Holdings B.V., ki 99,8 odstotkov zbranega takoj nakaže GIH. Google prek irske podružnice zbere 90 odstotkov vseh prihodkov zunaj ZDA. Samo v letih 2007–2009 je Google tako privarčeval 3,1 milijarde dolarjev, ki bi sicer romale v ameriški proračun.

Tudi Facebook uporablja isto shemo, le da so zadnja postojanka Kajmanski otoki. Lani so na Irskem plačali 3,2 milijona evrov davka, saj so večino dobička (več kot 700 milijonov evrov) prenesli na Kajmanske otoke. Res pa je, da so s 4500 delovnimi mesti tamkajšnjemu gospodarstvu prinesli 400 milijonov evrov koristi. Precej bolj glasni so Britanci, saj jim je Facebook pustil le 238.000 funtov davka. Njihova davčna uprava je zato že napovedala zaposlitev 2500 novih davčnih inšpektorjev, ki bodo v prihodnosti podrobno prečesavali tovrstne primere.

Google in Facebooka nista edina, ki to počneta. O Applovi ureditvi je podrobno razpravljal ameriški senat maja letos in si jo bomo tudi ogledali. Dvojni irski sendvič z nizozemskim (ali švicarskim, luksemburškim ali ciprskim) nadevom uporabljajo še vsaj Adobe, Facebook, Microsoft in Oracle, če se omejimo na računalniška podjetja, drugače pa najdemo med grešniki tudi General Electric, Johnson & Johnson, Pfizer in Starbucks.

Skupno naj bi ameriški proračun vsako leto izgubil več kot 60 milijard dolarjev davkov zaradi prelivanja dobička v tujino, druge države pa skupno še več kot toliko.

Legalno že, kaj pa legitimno

Opisano početje je povsem zakonito. Rečemo lahko, da je tudi povsem razumljivo, in če si upamo še dlje, je v duhu ravnanja dobrega gospodarja. Delničarji zahtevajo, da podjetje ustvarja čim večji dobiček, davki pa se neposredno zajedajo vanj. Po izračunih naj bi bila Applova delnica ta hip vredna 25 odstotkov manj, če bi podjetje plačalo vse davke po ameriški stopnji. Najbolj na glas je to povedal Googlov izvršni direktor Eric Schmidt, ki je letos maja v intervjuju povedal, da je Google v Veliki Britaniji leta 2012 zaslužil 2,5 milijarde funtov in plačal pičlih šest milijonov funtov davkov. Jasno je povedal, da nimajo nobenega namena plačati več in da je to pač kapitalizem. S strukturo za optimizacijo davčnega položaja, kot se temu učeno reče, pa je Schmidt po lastnih besedah izjemno zadovoljen in ponosen na sodelavce, ki so se je domislili.

Pogledi na legitimnost tega početja pa so različni. Drži, da morajo podjetja prispevati okolju, v katerem poslujejo, saj navsezadnje uporabljajo skupno infrastrukturo – ceste, delujoč sodni sistem, policijo itd. Kako to doseči, je drugo vprašanje. Google in Apple pravita, da davki od plač, davek na dodano vrednost in drugi posredni davki temu več kot zadoščajo. Po njunem mnenju je davek na dobiček nepotreben, zato se mu izogibajo, kolikor le gre. Toda celo v ZDA, kjer velja, da se mora država čim manj vtikati v gospodarstvo in ga dušiti z davki, ljudi to početje moti. V Evropi pa takšno izmikanje ne naleti na nobeno odobravanje, saj tako po mnenju ljudi kakor Bruslja slabša življenjski standard.

Vsi pa niso taki. Starbucks je popustil. Po javnem ogorčenju, ki je izbruhnilo, ko se je izvedelo, da so od leta 1998 do lani v Veliki Britaniji plačali skupno le osem milijonov funtov davkov (od leta 2009 naprej sploh nič), so lani decembra obljubili, da bodo vsako leto odslej plačali okoli 10 milijonov funtov davka. K nenadni dobrodelnosti je verjetno precej botroval tudi januarski bojkot Starbucksa med kupci v Veliki Britaniji, pa kljub temu.

Kako naprej?

Če seštejemo, so številke zaskrbljujoče. Apple je od dobička zunaj ZDA lani plačal davek po efektivni davčni stopnji 1,9 odstotka, Google okoli 1,8 odstotka, Amazon 0,4 odstotka in Facebook 0,3 odstotka.

Kaj storiti? Problem je znan, rešitev pa si tudi ni težko zamisliti. Žal jih je nemogoče uvesti. Davčne oaze s svojim statusom gromozansko pridobijo. V praksi si ne moremo zamisliti, da bi poenotili davčno zakonodajo skoraj 200 držav in izkoreninili oaze. Pričakovati ni mogoče niti, da bi vsaka država podpisala sporazume o izmenjavi podatkov in izogibanju dvojnemu obdavčevanju z vsemi drugimi državami.

Kako zelo utopične so te zamisli, vidimo že pred domačim pragom. Čeprav je EU sorazmerno homogena tvorba z bolj ali manj osrednjo upravo v Bruslju, se Luksemburg, Irska in deloma Nizozemska niti slučajno nočejo odpovedati svojemu privilegiranemu statusu davčnih (pol)oaz. Irska se kljub svežnju pomoči iz EU ni bila pripravljena odpovedati nizkemu 12,5-odstotnemu davku na dobiček in ga približati evropskemu povprečju, ki je dvakrat višje. Sprememb torej ni pričakovati.

Dodatna težava je hiter napredek tehnologij, ki omogočajo prodajo novih virtualnih izdelkov prek novih kanalov. Davčna zakonodaja temu ni sledila, zato so mogoči ekscesi; pri nakupu oglasnega prostora v Avstraliji od ameriškega podjetja se posel v resnici sklene v Singapuru. Nakup prek iTunes v EU pa pomeni, da v resnici izdelek kupujete od podjetja iTunes S.àr.l., ki je iz Luksemburga. Trenutna davčna zakonodaja ima temelje v 30. letih prejšnjega stoletja, zato je to razumljivo. Ni pa razumljivo, da je ne posodobimo.

Kljub temu nekaj lahko storimo. Najbolj agresivna je Indija, ki obdavčuje vse, kar leze in gre, in to celo retroaktivno. To si lahko privošči, ker je velika in jo podjetja potrebujejo zaradi velikanskega trga, četudi jim kdaj izstavi kakšen masten davčni račun za nazaj. Druge države bodo morale stopiti skupaj in popraviti zakonodajo, da bodo zakrpale najočitnejše vrzeli, skozi katere trenutno polzi denar. Ameriški kongres je leta 2010 odločal o obdavčitvi določenih nakazil med ameriškimi podjetji in tujimi podružnicami, a so zakon zaradi lobiranja General Electrica, Hewlett-Packarda, Starbucksa in drugih zavrnili. Tretji način pa je pritisk na davčne oaze, to trenutno počne EU, ki v ta namen izkorišča krizo. Na Cipru jim je to uspelo skoraj predobro, Irsko so pustili precej pri miru. Luksemburga pa se za zdaj še nihče ne upa dotakniti.

Applova zgodovina na Irskem

Ni res, da Apple na Irskem ni nikoli ničesar izdeloval. Na začetku so imeli tam močan proizvodni obrat, a so sčasoma proizvodnjo preselili v cenejše države. Apple je na Irskem ostal, ker so mu ponudili dobro okolje za finančne storitve.

Oktober 1980 Apple postavi 4000 kvadratnih metrov veliko tovarno v Hollyhillu v Corku, v njej zaposluje 19 ljudi.

1981 Apple zaposluje 170 ljudi, površina tovarne se podvoji.

1982 Apple odpre 2800 kvadratnih metrov velik obrat za proizvodnjo tipkovnic na Millstreetu, zaposli 200 ljudi.

Junij 1985 Apple zapre tovarno na Millstreetu.

Oktober 1985 Po petih letih ima tovarna v Hollyhillu 230 zaposlenih.

November 1988 Tovarna v Hollyhilu ima 500 zaposlenih in zavzema 13.000 kvadratov.

Oktober 1990 Apple razširi tovarno na 31.500 kvadratov, zaposluje več kot 1000 ljudi.

Maj 1992 Apple prestavi proizvodnjo integriranih vezij v Singapur, odpusti 400 ljudi.

November 1995 Tovarna v Hollyhillu zaposluje že 1500 ljudi, napovedo 600 novih zaposlitev.

1996-1997 Vrnitev Steva Jobsa, v Hollyhillu začno izdelovati iMace.

Februar 1999 Proizvodnja iMacov se preseli v Wales, v Hollyhillu ostane le 500 zaposlenih.

2000 V Hollyhillu ni več proizvodnega obrata, temveč storitveni, to ohrani več sto delovnih mest.

Maj 2010 Apple postane največje tehnološko podjetje na svetu, v Hollyhillu je 2000 zaposlenih.

April 2012 V Hollyhillu je 2800 zaposlenih, Apple napove 500 novih delovnih mest do leta 2014.

Vir: Irski časnik Evening Echo.